揭秘360百亿美元私有化方案:股权融资超40亿

[摘要]完成私有化后,360或将新增发一个约15%的期权激励并授予核心管理团队,其中80%给360董事长周鸿祎,剩下20%给其他核心管理团队。

12月7日报道

曾因A股股灾而私有化遇阻的中概股企业正迎来转机。腾讯科技获悉,奇虎360最快可能在12月中旬签署90亿美元规模私有化最终协议,其他中概股企业私有化也在加速进行。

腾讯科技获得的投行文件显示,360此次私有化交易规模在百亿美元左右,360私有化交易资金将通过银行贷款、权益资本(Equity Capital)及转续股权(Rollover Equity)的形式获得。

在交易方案中,360现有股东(含管理层团队以及红杉资本等)现有股份转移约30亿美元,债务融资30~40亿美元,股权融资45~55亿美元。

据腾讯科技了解,完成私有化后,在与360重组方案相协调的前提下,360或将新增发一个约15%的期权激励并授予核心管理团队,其中80%给360董事长周鸿祎(微博),剩下20%给其他核心管理团队。

周鸿祎日前在《中国企业家》年会上则透露,360筹集近100亿美元私有化,投资额度已分完。

腾讯科技获悉,包括中信资产、大成基金、平安银行等机构已获得360私有化的部分份额,其中一家国内基金获得5000万份额,正在发行单份100万起步的理财产品。而这些机构要求投资人必须在12月中旬前缴纳10%订金并完成入伙。显然,360私有化进入到最关键时刻。

周鸿祎或套现近2亿美元支付私有化费用

腾讯科技拿到的资料显示,在这次360私有化交易中,股权融资规模为45~55亿美元,其中15亿美元来自于核心管理层和公司员工共同募集的基金,核心管理层将担任该基金的一般合伙人(GP)。

剩下30~40亿美元来自于现有买方联盟及其他潜在股权投资者。投资者出资的50%左右会跟周鸿祎、奇虎高管等一起进入一个有限合伙企业SPV1,上市成功后股份需锁定三年。

而投资者出资的剩余部分(约40-50%)会进入另一个有限合伙企业SPV2,且上市成功后仅需锁定一年。SPV1和SPV2募集的资金会出境至美股市场执行私有化程序。

360通过股权融资的资金用途,包括回购可转债和支付股份收购价款(包括可行权的期权收购价款)。若私有化生效时公司股价低于三个可转债触发调整后转换比率最低股价,则可转债持有者会选择要求赎回;若私有化生效时公司股价高于可转债触发调整后转换比率的最低股价,且要约价格高于调整后转换价格,则可转债持有者会选择转股套现,比要求赎回的回报更高。

中概股回归需要经历私有化退市、解除VIE架构、借壳或IPO重返A股三个阶段,私有化退市周期为6-8个月,在私有化的同时解除VIE架构预计需2-3个月时间。360回归A股,在国内IPO主要考虑借壳上市和战略新兴板上市,预计周期为6-8个月。

在腾讯科技获得的一份投行报告中提到,假设奇虎360于2016年底顺利上市,锁定期满一年后即2017年底可以开始退出,投资周期为3年左右。另据一份中信资产的介绍资料则显示,360会在2015年底确定私有化资金,2016年3月中旬完成私有化,退出美股市场,2016年6月拆除红筹架构,预计2016年底完成证监会审批。

奇虎360股权结构(更新于2015年6月20日)(腾讯科技配图)

据该份报告显示,360私有化过程中,周鸿祎可能会套现1~2亿美元现金用于支付私有化重组过程中税收费用,剩余部分将全部平移;齐向东会套现3~4亿美元,剩余部分将全部平移。数据显示,截止到今年6月,周鸿祎持股16.60%,拥有39.93%投票权,红杉资本持股1.49%,拥有3.24%的投票权,以周鸿祎和红杉资本为代表的买方联盟一共持股18.18%,有43.17%投票权。

不过,腾讯科技向齐向东求证套现事宜,齐向东以开会为由回避。齐向东日前在香港曾表示,360私有化进展顺利,回归A股上市计划也在顺利推进;奇虎360公司CFO徐祚立则向腾讯科技表示,并未看到上述报告,对此不予评论。

周鸿祎日前在北京还透露,360把很大一部分股票分给了员工和团队,但拆回来面临一个挑战,即将来考虑国内上市的时候会面临典型的障碍——上市前股东不能超过两百人。

私有化后的四大计划

360总裁齐向东接受腾讯科技专访时曾表示,海外上市对360不利,毕竟360的用户、客户都集中在国内,在海外上市360就不能与国内有很好的互动。

“360是做安全的,与其他互联网公司相比,我们的心情更急迫一些。”齐向东说,BAT都想回归A股。如果360能够顺利回归国内资本市场,就能在中概股中起到更好的效应。

腾讯科技拿到的资料显示,360未来主要有4大计划,分别是:

1,巩固及提高PC和移动端安全软件、搜索引擎、手机应用商店等传统业务的市场地位;

2,深耕物联网,推出软硬件结合产品(如360行车记录仪、360儿童卫士);

3,与酷派合作,进入手机制造及移动操作系统领域;

4,拓展企业安全解决方案产品与市场。

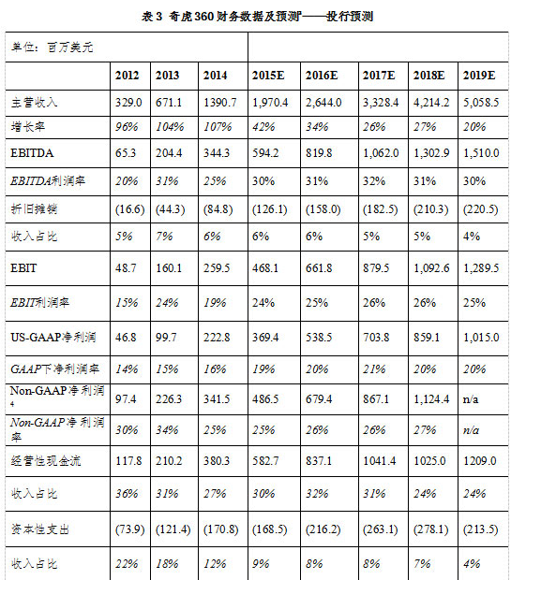

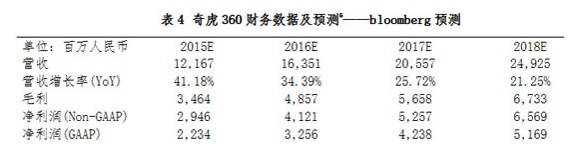

投行报告显示,360本次非约束性要约价格对应的市值为99.28亿美元,以投行的盈利预测为基准,对应2016年预测GAAP净利润5.38亿美元的市盈率为18倍左右,对应2016年预测Non-GAAP净利润6.79亿美元的市盈率为15倍左右。

以彭博社的盈利预测计算,对应2016年预测GAAP净利润3.26亿美元的市盈率为30倍左右,对应2016年预测Non-GAAP净利润4.12亿美元的市盈率为24倍左右。

报告认为,360当前存在一定的低估,安全边际相对较高,若360顺利登陆纯正互联网公司相对稀缺的国内A股市场,将享受较为明显的估值溢价。

最近分众传媒和巨人网络纷纷完成借壳登陆A股市场,尤其是巨人网络借壳世纪游轮17连板,巨人网络董事长史玉柱(微博)身价暴增,这使得外界对360这样的纯互联网概念更加看好。

当然,分析也指出,360安全软件业务向企业级市场的拓展与政府关系的维护紧密相关,但这通常具有不可控性,也有可能不及预期;此外,360新介入的智能手机属于资产属性较重的业务,且市场竞争尤其激烈,在国内渗透率已足够高的大背景下,该类新兴业务存在不达预期的风险;加上在私有化环节,与特别委员会谈判面临风险;在国内A股上市环节,存在类似于分众传媒资产重组受阻的风险。分众曾经借壳宏大新材,遭遇风波导致上市过程拖延2个月。

中概股私有化套现空间减弱

今年9月23日收盘时,陌陌股价仅为11.06美元,其私有化价格是18.90美元,套利空间达70.8%,360私有化的套利空间达62.5%,当当、人人等私有化的套利空间也超过30%。

当时一位投资人士对腾讯科技表示,360、陌陌在内的中概股企业存在这么大套利空间背后,表明投资人购买中概股股票不积极,这折射出很多投资人在赌360、陌陌下调私有化价格。

到今年12月3日收盘时,陌陌股价上涨至13.93美元,其套利空间收缩到26.2%,360股价也已大幅反弹,360私有化套利空间仅8.2%,当当、人人等私有化套利空间缩至20%以内。

包括航美传媒、久邦数码等一批企业也已达成最终私有化协议,且并未下调私有化价格。

分众传媒、巨人网络顺利回归A股,股价持续大涨,及美股市场转暖,私有化套利空间下降,一切都说明,投资人越来越倾向中概股企业的私有化完成。

环境变化也在逼迫中概股加速私有化进程。最近爱康国宾私有化计划遭遇搅局,A股公司江苏三友提出私有化要约,这一价格比爱康国宾管理层提出的私有化价格要溢价23.6%。

江苏三友这一举动逼迫爱康国宾启动“毒丸计划”,防止其从二级市场收购或买入爱康国宾股份,获爱康国宾控股权。一旦江苏三友实现这一目标,就可能换掉爱康国宾CEO张黎刚。

分析人士指出,类似爱康国宾这样案例会越来越多,对于私有化的企业而言,要牢固把控控制权,防止竞争对手搅局,或恶意收购,最好做法就是加快私有化,加快回归A股步伐。